Przesłanki za i przeciw niezależności Banków Centralnych

W poprzednim wpisie edukacyjnym poruszałem kwestię niezależności banków centralnych i ich rodzajów, w tej notce przytoczę argumenty zwolenników oraz przeciwników autonomii tych instytucji finansowych.

Argumenty na rzecz niezależności Banku Centralnego oparte są na dwóch przesłankach. Pierwsza linia argumentacji wywodzi się z analizy przyczyno-skutkowej. Mechanizm transmisji impulsów monetarnych cechuje się długoterminowym charakterem, efekty polityki pieniężnej widoczne są w długim horyzoncie czasowym, ujawniają się one z dużym opóźnieniem. Władze państwowe ze względu na opinię publiczną potrzebują natychmiastowych efektów podjętych przez siebie działań, w przypadku oddania kompetencji kształtowania polityki pieniężnej władzom państwowym stwarzamy pokusę nadużycia, istnieje spore ryzyko, iż partie rządzące w okresie przed wyborami będą starały się obniżyć rynkowe stopy procentowe w celu zyskania popularności, zwiększenia szans na reelekcję. Krótkookresowe korzyści wynikające z takich działań mogą spowodować presję inflacyjną w horyzoncie długoterminowym. Niezależność Banku Centralnego pozwala uniknąć takiej sytuacji, wyeliminować tzw. cykl polityczny z polityki pieniężnej. Suwerenne Banki Centralne mają większe szanse na pozyskanie zaufania publicznego zarówno społeczeństwa jak i inwestorów zagranicznych, niezależność banku zwiększa jego wiarygodność. Kształtowanie oczekiwań inflacyjnych w przypadku przejrzystej polityki suwerennego Banku Centralnego jest istotnym elementem ułatwiającym zachowanie stabilności cen.

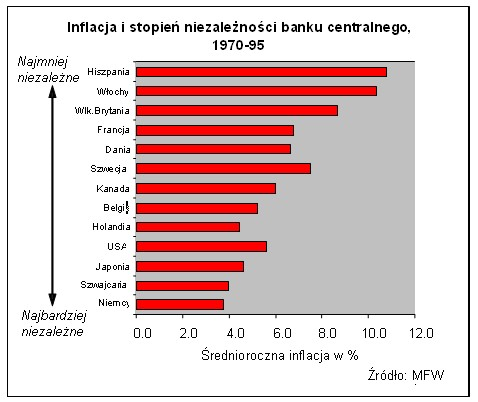

Druga linia argumentacji przemawiająca na korzyść niezależności Banku Centralnego oparta jest na empirycznych badaniach korelacji pomiędzy wskaźnikami makroekonomicznymi a niezależnością bankowości centralnej. Badania wskazują na wysoką (w wartości bezwzględnej), ujemną korelację pomiędzy inflacją a niezależnością banku, oznacza to, że im bardziej suwerenny jest bank tym niższe jest tempo inflacji co przedstawia rysunek poniżej. Krytycy tego argumentu wskazują na możliwość występowania błędu logicznego „post hoc ergo propter hoc,” który oznacza mylenie zwykłej korelacji ze związkiem przyczynowo-skutkowym, wg ich teorii istnieje duże prawdopodobieństwo, że przyczyną niskiego tempa inflacji w danym okresie były inne czynniki, niekoniecznie związane z kwestią niezależności.

Główne argumenty przemawiające przeciw suwerenności Banku Centralnego są oparte o aspekt ustrojowo-prawny. Przeciwnicy niezależności twierdzą iż w demokratycznym systemie gospodarczym istnienie niezależnej instytucji o kluczowych dla państwa kompetencjach, instytucji, która nie poddaje się demokratycznej legitymizacji jest niedopuszczalne.

Kolejny argument przeciw suwerenności Banku Centralnego ma charakter ekonomiczny. Przeciwny niezależnej bankowości centralnej wskazują iż polityka monetarna stanowi część polityki finansowej, zgodnie z ich ideą sytuacja w której polityka ta jest prowadzona przez dwa niezależne od siebie organy jest niedopuszczalna, gdyż prowadzi to do jej nieskuteczności.

Trzecim argumentem przeciw niezależności jest nakładania się na siebie zakresu odpowiedzialności Rządu oraz Banku Centralnego. Prócz zapewnienia stabilności cen bankowość centralna spełnia również zadania w zakresie zarządzania rezerwami dewizowymi, prowadzenie polityki kursowej, zapewnienie stabilności i bezpieczeństwa systemu gospodarczego. Powyższe zadania nie mogę być wyjęte spod jurysdykcji władz państwowych.

Przeciwnicy niezależności bankowości centralnej wskazują iż argument mówiący o potrzebie suwerenności związanej z chęcią uwolnienia polityki monetarnej od nacisków politycznych można odnieść na wiele aspektów polityki finansowej państwa. Jako przykład często podaje się politykę podatkową, której efekty, poprzez długoterminowy mechanizm transmisji impulsów związanych z redystrybucją i alokacją zasobów, pojawiają się z dużym opóźnieniem. Odnośnie wywierania presji politycznej polityka podatkowa jest narażona na jeszcze większe naciski grup interesów niż polityka monetarna.

Komentarze 0